La reducción de la burocracia en los servicios bancarios ha facilitado la vida de muchas personas. Hoy con solo unos pocos pasos, cualquier persona puede crear una cuenta y hacer uso de estos beneficios. Sin embargo, lo que creó practicidad para los usuarios también abrió la puerta a un problema importante: el fraude en bancos digitales.

Solo en enero de 2018, el indicador de intento de fraude Serasa Experian de Brasil registró 161,097 intentos de fraude en ese país, lo que corresponde a un intento de golpe cada 16,6 segundos. De este total, el 25,1% se refiere a bancos e instituciones financieras.

En este artículo vamos a hablar sobre qué son estos fraudes bancarios digitales, cómo se producen y qué pueden hacer estas instituciones para evitar que sucedan.

¿Cómo surgen los fraudes en los bancos digitales?

Desde hace algunos años, varios países han dispuesto de políticas monetarias que permiten a las instituciones financieras, como bancos y fintech, abrir y cerrar cuentas de ahorro a través de Internet.

Este cambio contribuyó a la reducción de la burocracia, eliminando la necesidad de revisar manualmente una serie de documentos necesarios para abrir una cuenta, además de la facilidad de resolver todo sin tener que ir al banco.

Además, con el fin de optimizar aún más la experiencia del usuario, estas instituciones comenzaron a solicitar cada vez menos datos para la apertura de las cuentas, abriendo espacio para la acción de personas mal intencionadas.

Entonces, por un lado, el servicio digital ha facilitado la vida de los clientes y ampliado el alcance de estas instituciones, pero por otro, ha dado lugar a nuevas estafas. Es decir, ahora las instituciones financieras tendrán que enfrentarse al nuevo problema del fraude en bancos digitales.

Tambien puede leer: Principales tendencias de marketing digital para bancos

¿Cuáles son los fraudes bancarios digitales más comunes?

Con toda la simplicidad y conveniencia que ofrecen las fuentes y los bancos digitales, el fraude termina ocurriendo con cierta facilidad.

Desde el robo de datos personales, los delincuentes disponen de todo lo necesario para crear cuentas a nombre de terceros, desde las que tienen acceso a todos los servicios que ofrecen las instituciones, tales como: tarjetas de crédito, financiación, préstamos, etc.

Pero, ¿cómo se roban estos datos personales?

Además de los robos, donde se llevan los documentos de las personas, una forma muy común de robo de datos personales ocurre vía telefónica, con personas que se hacen pasar por representantes de instituciones financieras y solicitan datos a las víctimas, con la justificación de confirmar su identidad.

Otra estrategia muy utilizada por estos delincuentes es el phishing, que consiste en enviar SMS, correos electrónicos e incluso mensajes de WhatsApp, haciéndose pasar por conocidos, instituciones financieras o cualquier otra organización.

Al descargar y ejecutar programas maliciosos contenidos en estos mensajes, el usuario sin saberlo abre una posibilidad para que puedan acceder a su información privada, incluidos sus datos personales.

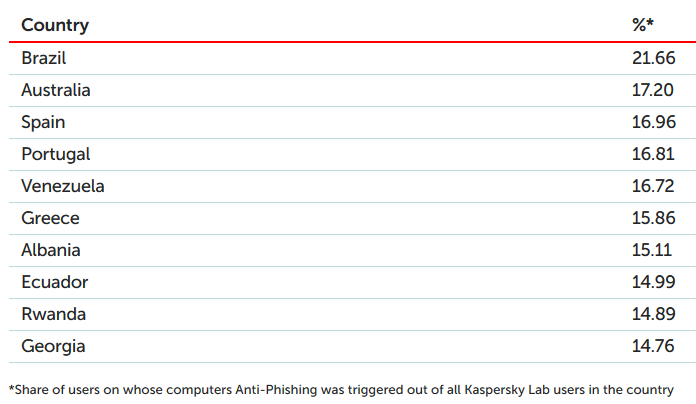

Un informe reciente de Kaspersky Lab reveló que Brasil es el país con mayor incidencia de este tipo de estafas. Solo en el primer trimestre de 2019, el 21,66% de los usuarios de Internet recibió un mensaje que intentaba robar sus datos personales. Es decir, uno de cada cinco usuarios sufrió un ataque de phishing.

Fuente: Kaspersky Lab – Spam and phishing in Q1 2019

Fuente: Kaspersky Lab – Spam and phishing in Q1 2019

Los estafadores utilizan varios bancos digitales y fintech como fachada en estas estafas para robar datos personales. Para entender mejor el concepto “Phishing” se puede ver en el siguiente video:

¿Cuáles son los mayores desafíos que enfrentan los bancos digitales y las fintech?

Además de la aparición de cada vez más bancos digitales, otro desafío que deben enfrentar estas instituciones es la agresiva competencia de los bancos tradicionales, que tienen mayor poder adquisitivo.

Junto con la practicidad y la conveniencia que ofrece Internet, los bancos digitales todavía tienen un compromiso con la innovación. A través de un servicio personalizado buscan ofrecer diferenciales capaces de atraer cada vez a más clientes que, en general, tienen la seguridad como una de sus principales preocupaciones.

Según la Encuesta Global de Fraude e Identidad, realizada por Serasa Experian en Brasil, entre los brasileños que utilizaron servicios de banca online en 2018, los aspectos más importantes al interactuar con las plataformas de estas instituciones financieras son: facilidad de navegación (86%) y la demostración de seguridad (85%).

Por tanto, en un contexto donde la seguridad es uno de los elementos más valorados por los usuarios, el fraude en la banca digital acaba siendo un gran reto para estas instituciones.

Lea también: ¿En qué estrategias de Marketing para los bancos invierten las grandes empresas?

¿Cómo evitar el fraude en los bancos digitales?

Cuanto más fácil sea crear una cuenta digital, mayor será el interés de las personas malintencionadas dispuestas a defraudar al sistema. Por ello, es necesario desarrollar estrategias capaces de prevenir este tipo de fraudes en la banca digital. Algunas de las medidas que se pueden tomar en esta dirección son:

1 – Campañas de concienciación para clientes y usuarios

Una de las formas más habituales de evitar el fraude en los bancos digitales es invertir en campañas de concientización para los clientes, alentándolos sobre las precauciones necesarias para proteger sus datos y evitar caer en estafas. Algunas de estas pautas pueden ser:

- No compartas datos personales en las redes sociales

- Nunca te registres en plataformas o sitios web sospechosos

- No proporciones datos personales por teléfono, ya que los bancos nunca solicitan dicha información

- Siempre cierra la sesión después de usar computadoras compartidas

- Si la oferta parece demasiado buena para ser verdad, probablemente sea una estafa, y eso se aplica tanto a productos como a servicios e incluso a ofertas de trabajo.

Sin embargo, este tipo de campañas por sí solas no son suficientes para prevenir el fraude en los bancos digitales. Por tanto, otro gran aliado en este sentido es la tecnología, que se puede utilizar como una forma de predecir y anticipar este tipo de fraudes, siendo fundamental para ayudar a proteger a los clientes de estas estafas.

2 – Uso de Big Data para identificar actividades sospechosas

Herramientas como Big Data pueden contribuir a identificar movimientos sospechosos, permitiendo intervenciones específicas para evitar fraudes en los bancos digitales y reducir pérdidas.

Tal vez te interese: Aplicación de Big Data en logística: práctica, ejemplos y ventajas

3 – Adopción de múltiples capas de seguridad para la autenticación de usuarios

Otra forma de prevenir el fraude en los bancos digitales es la adopción de múltiples capas de seguridad para la autenticación de usuarios en aplicaciones y plataformas financieras, en lugar de un simple inicio de sesión, que solo requiere un usuario y contraseña.

Algunos ejemplos de estas estrategias que pueden ayudar a proteger a los usuarios son:

- Identificación biométrica

- Verificación en dos pasos

- Notificación por correo electrónico o SMS de inicio de sesión en nuevos dispositivos

- Identificación de la ubicación donde se produjo el inicio de sesión / transacción mediante geolocalización.

4 – Tarjeta virtual como estrategia de seguridad

Algunos bancos digitales ofrecen la posibilidad al cliente de crear una tarjeta virtual para usar en sus transacciones, con el fin de proteger los datos de la tarjeta principal.

En algunos casos, esta tarjeta se puede utilizar en una sola compra, quedando inutilizable poco tiempo después. En otros, se puede utilizar en más compras y se puede bloquear y eliminar fácilmente.

5 – Uso de Inteligencia Artificial y Machine Learning para identificar usuarios

Según una encuesta de Serasa Experian, publicada en abril de 2020, el 66% de las empresas que participaron en la encuesta informaron que lo consideran importante o ya están utilizando inteligencia artificial y Machine Learning en procesos de prevención del fraude.

Ambas tecnologías se pueden utilizar para identificar a los usuarios a partir del reconocimiento de patrones de flujo de la red y el análisis de historiales de datos a través de geolocalización, firmas y otras fuentes, contribuyendo así a identificar tendencias y detectar fraudes.

Tal vez te interese: ¿Qué es machine learning? Entiende mejor esta revolución tecnológica

¿Está claro qué es el fraude bancario digital y qué se puede hacer para prevenirlo?

El compromiso de reducir la burocracia en el sistema bancario es parte de lo que generó el éxito de las cuentas digitales, culminando con la adhesión de muchas personas. Sin embargo, la misma practicidad que generó este fenómeno, también facilita la acción de los estafadores, que siempre están buscando brechas para aplicar sus estafas.

En este contexto, la tecnología puede ser un gran aliado en la lucha contra el fraude en la banca digital, de la misma forma que puede contribuir a gran escala a la optimización de las operaciones de tu empresa.

Maplink, la empresa de tecnología de geolocalización más grande de Latinoamérica, con 20 años de experiencia en el área, brinda soporte para optimizar las operaciones de tu empresa, asegurando información estratégica y reduciendo costos operativos.

En asociación con tu equipo de TI, integramos soluciones que te permiten utilizar la inteligencia de la geolocalización para mejorar la comunicación entre los canales online y offline, mediante la integración de tu sistema con las APIs de Google Maps. Pero, ¿cuáles son los beneficios de esto en la práctica?

- Mayor eficiencia del servicio, reduciendo el tiempo de respuesta y facilitando el acceso al historial de cada cliente.

- Mayor agilidad y mejor comunicación entre cliente y empresa, asegurando una experiencia de compra mucho más positiva para el consumidor

- Mayor agilidad en el flujo de trabajo, ya que el sistema se alimenta de forma automática y en tiempo real

- Reducción de costos mediante la automatización de actividades, la eliminación del uso de papel y la optimización de viajes agrupando trabajos geográficamente cercanos

- Acceso a datos actualizados, lo que facilita el seguimiento de métricas e indicadores que garantizan la satisfacción del cliente

- Rentabilidad mejorada, debido a una mayor productividad del equipo.

Apoyamos a empresas protagonistas y referentes en los mercados en los que operan, tales como: Nestlé Danone, Mastellone, Musimundo, Colun, Brinks, BRF y JBS Programa una conversación con uno de nuestros especialistas ahora mismo.

¿Te gustó el artículo? ¡Comparte en tus redes sociales y ayuda a otras personas a comprender qué es el fraude bancario digital y cómo evitarlo! Además, suscríbete a nuestro newsletter para seguir los mejores artículos en el blog de Maplink.